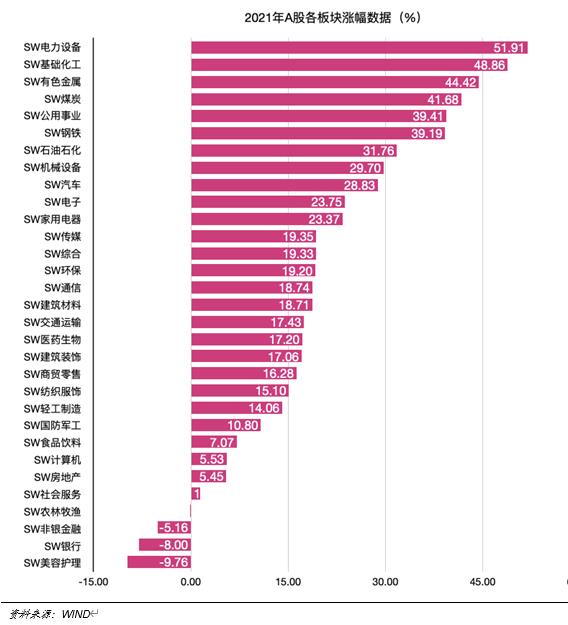

虽说2021年上证指数仍在3字头徘徊,但在结构性行情下,个股表现精彩纷呈。正如方正证券表示,“跌出来的机会,涨出来的风险”的投资理念左右着投资方式,即仍为“交易型”市场为主,市场风险偏好仍较低,择股重于择势。

配置方面,2022年,券商们普遍看好消费、新能源、科技制造等板块。市场风格方面,券商则普遍看好蓝筹股和成长股。

中信证券认为,2022年无论是在上半年稳增长还是下半年常态化的政策环境下,优质蓝筹股都值得重点配置,其是贯穿全年的投资主线。行业属性上,无论是上半年的优质蓝筹股崛起,还是下半年的相对景气板块,“消费”都将全年占优。

中信建投认为,电网投资、储能投资、光伏和风电等清洁能源是第一条主线;创新药、家电家具、回归制造业的地产等共同富裕方向是第二条主线;国防军工、工业母机、新能源汽车产业链等高端装备制造行业是2022年的第三条主线。从市场风格来看,2022年蓝筹股和成长股均会有优异表现。

中金公司则建议A股投资者关注三条主线:一是高景气、中国有竞争力的制造成长赛道,包括新能源汽车产业链、新能源以及科技硬件半导体等;二是中下游股价调整相对充分、中长期前景依然明朗的偏消费类的领域,如农林牧渔、医药、食品饮料、互联网与娱乐、汽车及零部件、家电、轻工家居等;三是当前到未来一到两个季度,可能受中国稳增长政策预期支持的板块。

光大证券预计市场投资主线将出现方向性变化,整体风格将转向偏稳健的板块,三条主线值得关注:一是重新回归的消费行情。二是稳增长的结构性行情。三是北交所带来的投资机会。

国泰君安则建议在不确定性中寻找确定,市场风格将从盈利弹性转向更加强调确定性,而确定性来自消费和科技制造板块。优选2022年盈利高确定性的消费和科技制造,关注景气延续与景气反转两条盈利主线。

华泰证券则在结合全板块的业绩剪刀差、筹码分布、供给侧变化对比之下,预计明年高端制造板块总体占优、大众消费有困境反转机会。行业配置以储能电力为盾、以硅基需求为矛。

不过,对于大多数券商看好的消费,浙商证券则持有不同意见,其认为,结合宏观环境和产业趋势,以2个季度至3个季度来看,市场主线在科技成长,消费仅是修复非反转。

对于新能源板块,申万宏源认为2020年以来,已有1749家A股上市公司单家发布过8条以上“新能源”关键词的公告。这批公司总市值(38万亿元)占全部A股的39%,2021前三季度利润占比26%,而A股“含新能源”的股票池2021年的平均涨幅高达39%。可以认为,过去一年A股赚钱效应的扩散,小盘股的活跃,主要源于新能源。2022年在新能源投资快马加鞭,新能源仍是稀缺的高景气方向。但该板块性价比偏低,进一步上涨有待基本面趋势的持续验证。2022年新能源板块行情节奏,可能也是“两头高,中间低”。

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号