气温渐升,芒种已过,2020年即将过半。疫情期间,金融行业的直播潮风起云涌,券商除了“云办公”、“云调研”、“云招聘”,还开起了“云策略会”、“云业绩说明会”。刚刚忙完春季线上策略会的券商们,又马不停蹄的开启了中期策略会。

6月9日至6月19日,中信证券2020年中期资本市场论坛在线上举行,共设1个主论坛和19个分论坛,666家上市公司参会。据悉,中信证券论坛首日,围观的参会者达6万人次。6月1日至7月8日,国泰君安研究所也举办时间长达超1个月的中期投资策略线上交流会。

每年的券商的中期策略会,也是百家争鸣的最好时刻,A股下半年的走向趋势,投资策略也会一一出炉。此外,进入6月份以来,不少券商也抛出了A股下半年的投资策略,“金融1号院”为您一一梳理,先看关键词。(文末还有年内券商最青睐机构/行业名单,不要错过)

制图:周尚伃

中信证券研究团队:A股将在下半年开启中期上行的“小康牛”

A股将在下半年开启中期上行的“小康牛”,政策驱动基本面修复,A股在全球配置吸引力提升,宽松的宏观流动性向股市传导,3大因素将共同驱动A股上行。海外因素在3季度的扰动依然比较频繁;政策发力下国内经济将在3季度快速恢复至正常水平,A股盈利增速将逐季抬升;全年流动性整体依然宽松,明年会逐步回归常态。预计未来一年内A股累计资金净流入4400亿元,下半年流入规模较大,外资和产业资本是重要的增量资金来源。

预计3季度后期,A股将开启一段持续数月的趋势性上涨行情。建议3季度坚持配置基建、医药和消费;4季度起周期和科技会成为市场主线,可选消费配置价值将提升。

交银国际研究部主管洪灝:潜龙欲用

A股和港股都有长期投资价值。上证与标普500指数的相对表现达到一个拐点,预示着未来上证的相对回报会更好。2000年3月之后,中国股市的表现确实远远好于美国。维持去年11月对上证未来十二个月2700–3200点交易区间的预测。在3月的暴跌中,恒指也触及了当前周期的低点,且这个低点不太可能被突破。A股和港股也可能会受到美国成长股泡沫破灭的影响。但即便是有影响,价值投资者也不会拒绝更好的价格。

广发证券首席策略分析师戴康:从修复中寻找“估值降维”

配置方面,要从修复中寻找“估值降维”。避险情绪有所消退但全球政经环境仍具有不确定,市场将在长赛道中寻找合理估值——即“估值降维”,沿着三条路径展开,一是居民消费需求修复,从出行修复、竣工拉动及线下修复的角度关注休闲服务、机场、家电、黄金珠宝;二是出口需求修复,内供外需共振、居家消费出口相关的消费电子(苹果链)、机械设备、白电;三是生产供给修复,估值较低+景气度较好盈利修复的“周期三剑客”(重卡、建材、工程机械),以及受益场景革命的新基建(IDC、医疗信息化)。

主题投资方面,改革与产业新周期进阶,一是新能源车“贯穿全年”,关注中游电池环节;二是国企改革“全新起点”,关注地方负债率高、竞争性领域;三是央行数字货币“增量落地”,关注POS机具厂商环节。

兴业证券首席策略分析师王德伦:蛰伏中孕育生机

2020年下半年市场在震荡中蛰伏,短期投资把握机构性生机,长期的全面性的生机正在孕育中。整体来看,2020年下半年市场呈震荡格局,经济基本面处于内需向上,外需向下的交错期,流动性维持宽松但不“泛滥”,风险偏好反复冲击、折腾,把握结构性机会。蛰伏:不确定性众多而且重大,风险冲击更多来自外部,疫情冲击外需下行、全球债务“灰犀牛”、中美持续博弈,外部潜在风险让市场处于蛰伏之中。短期投资要把握结构性生机:生产端恢复需求端逐步改善、财政货币双兜底但政策有定力,国内逐步孕育新生。长期的全面性的生机正在孕育中:中国经济强大的恢复能力和稳定的输出能力,资本市场改革全面铺开,国别比较配置下全球最好的资产在中国,股市从蛰伏到新生具备中长期基石。

随着A股市场供需关系实现正向循环、注册制与退市机制构建资本市场“活水”和新生态,从全球来看,考虑高性价比、配置比例低等要素,使得最好的资产在中国股市,A股在蛰伏中孕育着长期的勃勃生机,我们正在经历一轮长牛。

光大证券策略研究首席谢超:重回元起,寻踪货币

货币是估值的锚,市场仍低估。预计下半年上市公司盈利增速逐季回升,2020年全A盈利增速1.8%、全A非金融盈利增速-7%。从政策经济周期的角度看,企业盈利是一种货币现象,通常两者对于市场估值的含义是一致的。不过,在疫情的冲击下,今年市场最大的特点是货币快速增长的同时,大隔离导致货币向EPS的转化不畅。鉴于伴随着疫情缓解和人类应对疫情的物质保障与技术水平的提升,大隔离并非疫情必然的结果,展望后市,货币向EPS的转化机制将逐步恢复,进一步结合100年前美国大流感的研究发现,在天灾、战争等外生灾难的冲击下,货币而非EPS可能是市场估值更合适的锚。目前,A股市值/M2约为28%、历史分位为43.7%,仍处于略有低估的状态。

周期轮动下的修正:在剔除掉市场的系统性影响之后,对M2的弹性大于等于0.5的一级行业主要有:家电、医药、食品饮料、电子、计算机、消费者服务、汽车、通信、农林牧渔、建材、国防军工等11个行业,基本上集中在消费和科创领域。结合上半年的表现看,后续家电、汽车等可选消费有望补涨,石化化工、有色等部分周期品和金融标的有望超跌反弹。

申万宏源策略首席分析师傅静涛:立足于民

短期调整是第二次“削峰”行情兑现,下半年逐步转向战略乐观。新冠肺炎疫情带来更彻底的出清;居民储蓄率上升,配置需求释放,有理由开始期待牛市。然而全球都是“大病初愈”,期待未来,也敬畏未来。但不要因为不可研究、不可知的未来停下脚步,正是强调战术配置的原因,至少可以期待下半年有一波“非常像牛市”的大反弹。

继续延续春季策略的全年节奏判断思路,下半年逐步转向战略乐观。主要逻辑包括以下3点:一是,下半年A股基本面趋势向上有望得到确认,新周期开启的乐观预期可能阶段性发酵。我们特别强调居民储蓄率改善,非聚集性可选消费基本面可能好于预期。二是,新经济基本面触底回升,叠加改革预期发酵(“十四五”规划、创业板注册制),科技成长有望重拾进攻属性。三是,新冠肺炎疫情带来更彻底的出清,而牛市生于绝境;居民储蓄率上升,配置需求释放。

国金证券分析师艾熊峰:内修外攘,急流勇进

对A股市场维持相对乐观的观点,行业配置方面内需板块确定性较高。首先,下半年各类扩大内需政策加速落地;其次,宽货币和宽信用的流动性环境将逐步得到确认;最后,以A股为代表的新兴市场将持续受益于全球流动性宽松的大环境。此外,从全球主要指数估值水平所处位置来看,A股整体估值水平在历史中位水平,股票风险溢价仍相对较高,后续市场风险偏好存在修复的机会。行业配置方面,内需板块确定性较高,聚焦那些内需板块中供需两端同时受益的行业(消费和基建)。

上海证券首席策略分析师屠骏:变中求稳,顺势而上

下半年基于疫情控制、经济恢复、华为事件演进的预判,总体上认为市场风险偏好将呈现前低后高的态势。结构性行情的把握重点在于消费向科技切换的时点。在科技创新、内需消费、制度红利三条结构主线下,看好军工(大飞机、空天互联网)、房地产后周期产业链-物业管理和整体家居、宠物食品、体外检测、消费电子、海南区域等结构机会。

万联证券分析师徐飞:育新机,开新局

下半年随着内需消费和投资恢复正增长,经济会逐季好转,看好市场的继续上行。行业配置继续聚焦科技、消费和投资三条主线:一是科技成长仍然是最重要的赛道,尤其是国产化需求大幅提升,关注5G、芯片半导体、新能源车、消费电子、操作系统、人工智能等;二是消费仍然是下半年必配的重要赛道,关注可选消费、消费服务类行业的估值修复;三是关注与投资相关联的基建、地产、老旧小区改造产业链,包括水泥、涂料、防水、电梯、家居家电等。

华西证券策略分析师万科麟:金秋烂漫,全球反攻

新时代的利润分配转移以及流动性-景气匹配决定了两极分化仍将持续。复盘2012年(经济增速正式下台阶)至今的经验不难得出,流动性节奏决定了最为景气行业的估值趋势。我们认为,短期看,政策利率及市场利率(流动性的同步指标)存在上行风险,阶段性不利于最为景气的成长行业;中期看,中美关系的不确定性及全球复苏的高度有限决定了流动性易松难紧。行业中,最为看好受益竣工周期回升的地产后周期;重回蓝海+周期反转的新能源车产业链;受益猪肉价格进入下行周期的养殖后周期(饲料、种子、生物保护等);受益中美关系不确定性国产替代更为紧迫,叠加受益资本支出提升、进入创新周期的半导体设计行业。

券商调研风向

券商的机构调研风向一直备受投资者关注,据“金融1号院”统计,今年以来,券商已对797家上市公司进行了调研,共调研9277次。有7家上市公司被券商调研超100次以上,而迈瑞医疗则依旧最受券商“宠爱”,共被券商扎堆调研244次。

数据来源:东方财富制图:周尚伃

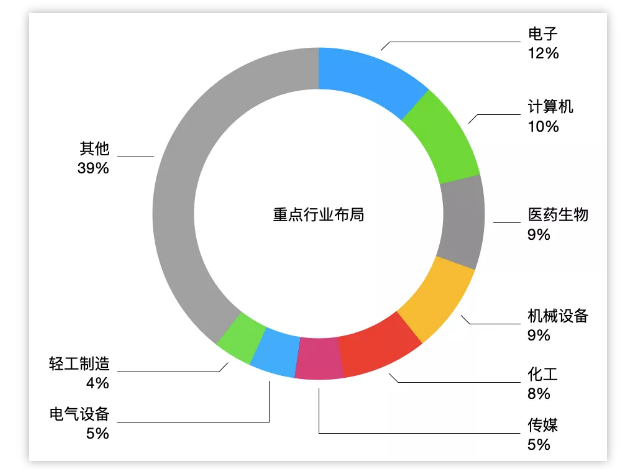

从行业分布角度来看,今年以来,券商调研的上市公司主要集中在电子、计算机、医药生物等热门行业。

数据来源:东方财富制图:周尚伃

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号