本报记者 周尚伃

8月6日,海通证券发布非公开发行A股股票发行情况报告书,公告显示,截至7月27日止,海通证券已增发人民币普通股15.63亿股,本次发行的发行价格为12.8元/股(截至8月6日收盘,海通证券股价为14.79元/股),发行对象已分别将认购资金共计200亿元缴付中信建投证券指定的账户内,在扣减了发行费用人民币1.51亿元(不含增值税)后,实际募集资金净额为人民币198.49亿元。

最终包括UBSAG、嘉实国际资产管理有限公司、中国华融资产管理股份有限公司、上海兰生股份有限公司、上海城投控股股份有限公司、富安达基金管理有限公司、JPMorganChaseBank,NationalAssociation、齐鲁中泰私募基金管理有限公司、湾区产融投资(广州)有限公司9家机构获得配售,上海国盛集团、上海海烟投资、上海电气集团、光明集团接受询价结果。

至此,海通证券本次非公开发行的股票数量为15.63亿股,发行对象总数为上述13名。

海通证券表示,本次募集资金投资项目围绕公司主营业务展开,拟全部用于增加公司资本金,补充营运资金,优化资产负债结构,完善公司金融服务产业链,服务实体经济,有助于公司扩大资本规模、夯实资本实力,抓住资本市场以及证券行业的发展机遇,构建差异化竞争优势,提高风险抵御能力,为公司在日趋激烈的竞争中赢得战略先机,实现公司的长期可持续发展,维护股东的长远利益。

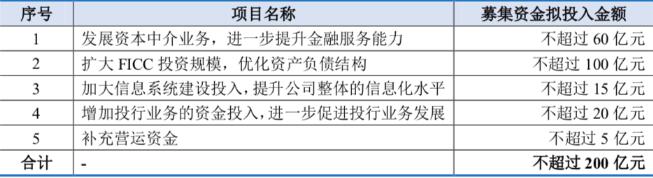

对于资金用途,海通证券表示,扣除发行费用后拟全部用于增加公司资本金,补充营运资金,优化资产负债结构,完善公司金融服务产业链,服务实体经济。本次募集资金主要用于以下方面:

(编辑 李波)

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号