本报记者 赵子强

今日,A股三大指数震荡回落,成交额萎缩,沪市略强,北上资金结束连续的净买入,计算机、国防军工与传媒等申万行业逆市走强。业内人士表示,在政策面和经济面的支撑下,中期仍然有向上的空间。

北向资金净卖出42.46亿元

2月3日,沪深主板与创业板指数回落,盘中最大跌幅均超1.5%,午盘后跌幅逐步收窄,沪市科创50指数表现强势,实现小幅上涨,中小盘股维持活跃。截至收盘,上证指数跌0.68%报3263.41点;深证成指跌0.63%报12054.30点,创业板指跌0.85%报2580.11点,A股合计成交额9144.64亿元,较前一交易日下降10.70%,北向资金净卖出42.46亿元,结束了17个交易日的连续净买入。总体上看,A股下跌个股略多,有1901只上涨,2997只下跌。

对于A股走势,排排网旗下融智投资基金经理夏风光对《证券日报》记者表示,周五的下跌仍然是延续了节后的调整,北上资金流出也加大了市场的压力,节后第1周高位放量震荡体现了市场参与者的分歧,卖出兑现的力量占了上风。在政策面和经济面的支撑下,即使是有短期获利资金的兑现,也难出现深度或长期的调整,中期仍然有向上的空间。

鸿风资产投资总监黄易表示,A股自2022年12月26日以来已连续反弹5周,指数涨幅均在10%左右,经济复苏预期充分反应,而春节后经济实际复苏有个过程,市场进入基本面真空期,加之本周各大指数均反弹至60周均线位置,短期市场抛压较大。市场只是短期调整,后市仍将维持震荡上行态势。二月份是信息真空期,没有太多的市场风险。

钜融资产投资总监王雷表示,对于本轮股市反弹,国内外宏观与货币政策环境上,与2019年初的节奏都极为相似。海外:美国2018年通胀见顶,2018年底最后一次加息,2019下半年启动降息。本轮美国通胀也已于2022年底见顶,美联储加息软化,市场预期顶多还有一次加息,市场预期美国经济软着陆概率较大。国内:2018年信用收紧,股权质押暴雷,股市走熊;2019年信用宽松,地产三支箭政策出台,股市在春节后反转。本轮各类地产政策出台+防疫措施优化,政府全力拼经济,经济内生动能释放,同时全面注册制实施,催化股市上涨。

建议多关注科技成长股

2月3日,行业涨少跌多。从31类申万一级行业看,有8类行业上涨,占比25.81%,23类行业下跌。涨幅方面,计算机行业居首达1.77%,此外,国防军工和传媒等行业涨幅均超1%。跌幅方面,电力设备居首,跌幅为1.67%,此外,还有包括房地产、建筑材料和有色金属等9类行业跌幅也均超1%。

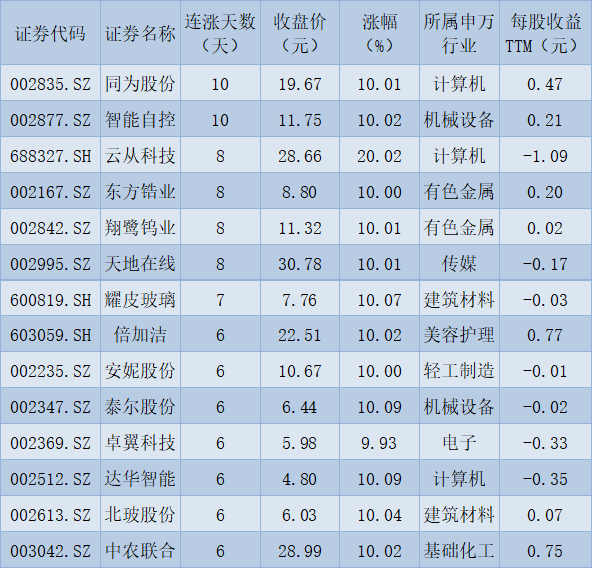

涨停股方面,今日有41只个股以涨停价报收,其中,有14只个股,股价已连续上涨超过6个交易日;跌停方面,有9只个股跌停价报收。从申万一级行业看,计算机行业涨停股数量居首,为9只,传媒紧随其后,涨停股数为5只,轻工制造、机械设备和电子等行业涨停股数均为4只。

表:连续上涨6日且今日收盘涨停股一览

制表:赵子强

从概念板块来看,东方财富363个概念板块中,173个上涨,占比47.66%。ChatGPT概念领涨,涨幅达5.83%,此外,数据确权、Web3.0、华为欧拉、虚拟数字人、远程办公、DRG/DIP等板块涨幅均超3%。下跌方面,毛发医疗领跌,跌幅为2.11%,此外,还有包括乳业、啤酒概念、PVDF概念在内的16个概念板块跌幅均超1%。

投资策略方面,安爵资产董事长刘岩表示,投资者要小心避开已经上涨幅度过大的板块,尽量从主线逻辑中寻找机会。当前市场资金分歧主要表现为短线资金投机心理和中长线资金不算小账的逻辑不同,从节后股价上涨幅度比较大的板块来看,中长线资金处于不计成本加仓过程,而短线资金则依旧延续去年板块轮动波段操作心理,两者相互博弈让市场波动呈现一定规律性。就短期而言,中长期资金后继力量短期大概率减弱,近期内短期资金可能主导市场。建议投资者多多关注科技成长股,比如军工、新能源、计算机等,有些优质公司年增长可以达到百分之五十到七十,动态市盈率则在三十到五十倍,具有非常好的价值弹性。

黄易建议关注点从消费复苏转向生产制造复苏的投资机会。行业方面看好光伏板块、新能源车产业链、计算机、医药生物、半导体、高端装备等,主题方面看好两会可能会有政策支持的行业,如信创、数据、人工智能等。

(编辑 乔川川)

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号