本报记者 赵子强

上周,A股市场震荡回升,三大股指周线均出现上涨,沪指最强,北向资金略净流出,周合计净流出2.21亿元。A股后市趋势如何?投资机会在哪里?

对于未来A股的趋势,华西证券表示,当前内外因素对A股风险偏好扰动仍存。海外方面,美联储加息预期上调,强美元下外资流向波动或加大;国内方面,内外需求承压使得目前经济复苏力度偏弱。同时,稳增长政策加码发力下,宏观资金面仍充裕,在房住不炒的大背景下,“资产荒”对A股估值形成有力支撑。节后的A股市场,“板块轮动加快,向下有支撑,向上有天花板”,操作上“不追高,不恐慌性杀跌”将成为最主要的特征。

对于后市的投资机会,民生证券表示,市场焦点在转移,面向阻力最小的方向:(1)对通胀格局下的旧能源+组合顺序调整为:铝、油、煤炭、油运、铜、黄金和火电。(2)看好上证50跑赢中证1000,对中国需求预期修复可以关注房地产、白酒、纯碱。(3)成长领域关注通胀下的解决路径:国防军工、元宇宙。

1、股票市场

A股市场:

上周(9月5日-9月9日,下同),A股三大股指全线上扬。上证指数周涨幅达2.37%,报3262.05点;深证成指周涨幅达1.50%,报11877.79点;创业板指周涨幅达0.60%,报2548.22点。

从31类申万一级行业涨幅来看,上周有25类行业实现上涨,其中,房地产行业周涨幅居首达7.51%,紧随其后的是煤炭和有色金属,涨幅分别为6.63%和6.02%。跌幅最深的是传媒,周跌幅达3.80%。

资金方面,北向资金上周累计净买入金额达-2.21亿元,其中,沪股通净买入51.14亿元,深股通净买入-53.35亿元。从大单资金流向看,申万一级行业中有9类呈净买入态势,其中,有色金属净买入额达40.83亿元,居首;净流出额最高的行业是电子,净流出额达84.50亿元。

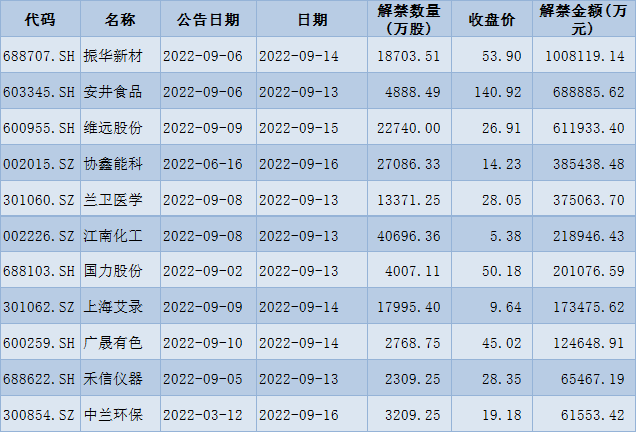

从解禁看,本周将有60只股票面临限售股解禁,合计解禁量为17.82亿股;按最新收盘价计算,合计解禁市值为422.65亿元。

表:本周解禁金额前十位(上周收盘价计算)

制表:赵子强

新股方面,根据发行安排,A股市场本周(9月13日-9月16日)将有10只新股申购。

港股市场:

总结全周,恒生指数累计跌0.46%,收报19362.25点;国企指数累计跌0.66%,收报6628.14点;恒生科技指数跌1.60%,9日收市报4077.32点。

中泰国际策略分析师颜招骏表示,目前港股大盘很难出现全面上涨,以结构性行情为主。在国内疫情局部反复及外部海外紧缩压力等因素的扰动下,9月份港股大盘仍将面对上行阻力,更多以板块行情为主,更大的机会将来自四季度。但另一方面,包括来自政策面支撑,科技股优于预期的业绩,大型蓝筹上市公司重启回购以及相对较低的估值,都给予港股下行保护,使港股能够先于外围股市率先调整下来,缓冲了海外收紧流动性的冲击。

海外市场:

上周美股三大指数上涨,道指周涨2.66%;标普500指数周涨3.65%;纳指周涨4.14%。欧洲方面,三大股指周线上涨,英国富时100指数周累计涨0.96%,德国DAX30指数周累计涨0.29%,法国CAC40指数周累计涨0.73%。亚太股市,日经225指数周累计涨2.04%;韩国KOSPI指数周累计跌1.04%。

华西证券表示,经历了连续三周的明显下跌,上周美股大盘出现了反弹。值得注意的是,标普500席勒市盈率为30.43,仍处于历史估值的偏高区间。考虑到美股估值仍有一定压力,叠加美国经济处于较为疲软的阶段,且现阶段美联储流动性收紧较快,预计未来一段时间美股大盘还将出现回调。经历了连续三周的明显回调以及美股反弹的联动影响,本周欧洲多数市场继续出现反弹,由于地缘问题、疫情影响、能源问题以及欧洲经济存在一定下行压力,叠加欧洲央行流动性收紧,预计未来一段时间欧洲市场还将出现回调。此外,加拿大、澳大利亚、新西兰、日本等发达市场还将出现波动。

2、债券市场

华创固收表示,8月份CPI和PPI均低于预期,后续年内CPI破3的风险降低,PPI仍处于下行通道中,通胀对债市的扰动将进一步降低。而不及预期的通胀数据背后凸显整体需求低迷,这是目前宏观经济和债券市场的主要关注点,随着稳增长政策有所加码,后续需要关注政策效果,包括信贷数据以及经济数据的改善情况。

3、外汇市场

(汇率数据截至17:50)

华泰期货表示,美联储紧缩计价本周有望见顶,上周美联储主席鲍威尔继续释放鹰派信号,甚至表示“准备根据经济需要调整缩表规模”,全年基准利率预期正迅速向3.75%-4%靠拢。但节奏上,我们认为9月13日美国8月份CPI公布前后可能将迎来本轮美联储紧缩计价打满的契机,具体可以观察10年期美债利率见顶回落(预计在3.5%左右),或者衍生品加息计价回落的关键信号,上轮加息周期也呈现“买预期卖事实”的规律;年内来讲,我们也认为随着经济下行压力的加大以及通胀持续回落,届时风险资产将迎来反弹的时间窗口。基于上述判断,以及外部欧洲央行紧缩步伐的提速,结合7月份以来CFTC的美元指数非商业净多头和美元指数走势明显背离,我们认为本轮美元指数有望逐步见顶。

4、大宗商品

华泰期货表示,商品分板块来看,尽管近期原油价格持续走低,但全球原油仍在持续去库存,俄乌局势紧张的背景下,全球原油供给格局仍然偏紧,给予原油价格一定支撑。有色金属短期迎来一定反弹契机,一方面是宏观情绪逐步转暖,并且美元指数有望逐步见顶回落,对美元指数敏感的有色金属相对受益;另一方是欧洲能源危机从成本端对价格仍有支撑,目前欧洲电价和天然气价格仍居高不下。农产品的看涨逻辑最为顺畅,在此前干旱和高温天气的影响下,部分农产品减产的预期逐渐发酵,长期农产品基于供应瓶颈、成本传导的看涨逻辑也对价格提供支撑。贵金属短期需要警惕美债利率走高以及缩表的冲击。

(编辑 才山丹)

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号