本报记者 赵子强 见习记者 任世碧

7月份以来,转债市场表现亮眼,中证转债指数期间最高上探至399.54点,该指数创近六年新高,月内累计上涨1.33%,报收388.27点,远远跑赢权益市场主要指数(上证指数月内累计下跌6.39%、深证成指月内累计下跌7.09%、创业板指月内累计下跌5.53%、沪深300指数月内累计下跌8.87%)。同时,两市转债合计成交额放大至14101亿元,较6月份的10308亿元增长3793亿元,增幅达36.80%。

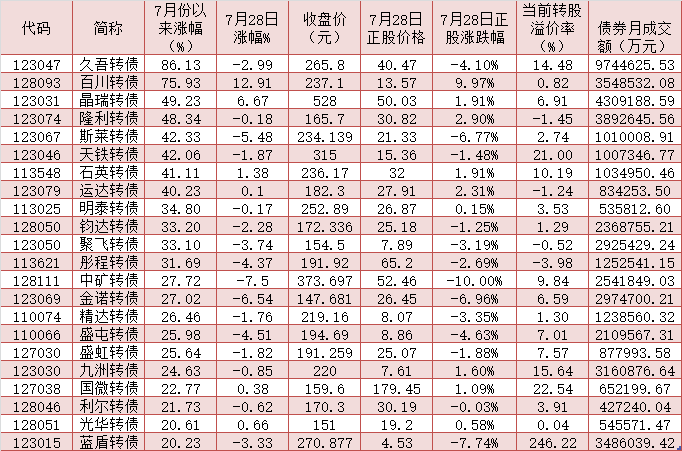

具体到个券方面,在361只可转债中(剔除7月份以来上市的11只可转债),有181只可转债月内实现上涨,占比逾五成。其中,有21只可转债月内累计涨幅在20%以上,久吾转债月内累计涨幅居首,达到86.13%,百川转债期间累计涨幅也达到75.93%,晶瑞转债、隆利转债、斯莱转债、天铁转债、石英转债、运达转债等6只可转债月内累计涨幅也均在40%以上,表现强势。

对于7月份以来中证转债指数跑赢权益市场主要指数,天风证券转债市场策略分析师孙彬彬表示,转债因为有债底保护而通常被视为相对“抗跌”,但事实表明特定情形下转债表现可能好于其他权益类资产,7月份以来中证转债表现相对更好,涨幅高于创业板指、上证指数和沪深300等主要股指。从历史角度看,中证转债很少在权益市场上行期间取得相对优势,仅2017年年中和年尾的部分区间有与目前类似的表现。转债相对正股明显占优的行情较为少见,通常要求平价、偏股型转债转股溢价率、偏债纯债溢价率等指标同步上升,类似权益市场“戴维斯双击”:正股价格强劲同时市场情绪有所修复,致使转债市场收益亮眼。

在可交易的可转债中,有42只可转债7月份以来累计成交额超百亿元,久吾转债月内累计成交额居首,达到974.46亿元,华自转债紧随其后,月内累计成交额也达525.21亿元,思特转债、晶瑞转债、隆利转债、百川转债、蓝盾转债、小康转债、金力转债和九洲转债等8只可转债月内累计成交额也均逾300亿元。

国信证券根据二季度所有基金转债交债持仓情况分析认为,债券型基金仍是转债投资主力,截至今年二季度,共有存续转债基金47只,总规模324.74亿元,持有转债市值341.74亿元,所有转债基金持有转债市值较今年一季度增加43.46亿元,环比增加14.57%。截至6月30日,所有转债基金的平均近6个月回报率为3.78%。重仓个券方面,苏银转债、浦发转债出现在前十大重仓个券的频率最高。基金重仓个券风格多以偏债型和平衡型为主,基金持仓最多的偏股型转债是福20转债和恩捷转债。

展望未来转债市场的投资机会,私募排排网研究主管刘有华对《证券日报》记者表示,“未来受多重不确定性因素影响,大概率转债市场将会趋于谨慎,因此建议从三方面寻找可转债投资机会:其一,高景气度的高成长板块走强趋势有望延续,可以从中报业绩入手,关注具有高增长正股的可转债机会;其二,大盘股经过较长时间的调整和近期的暴跌之后,估值风险得到一定的释放,可关注业绩符合预期或者超跌的大盘转债机会;其三,可持续关注景气度和市场热度较高的光伏、新能源、半导体等板块中龙头个股的转债机会。”

优美利投资总经理贺金龙告诉记者,“从目前整体市场可转债表现的分化行情来看,后续还会陆续呈现分化,投资者可以谨慎乐观地来看待可转债后市。对于风险承受能力较高的投资者,可以抓住股票市场的趋势,做好趋势正股对应的可转债。股市更多提供到的是一个业绩预期和结构性行情的机会,相对应的可转债在这两个角度是具有较强赚钱机会的。而对于风险承受能力较低的投资者,应该认识到可转债作为一个下有保底,上不封顶的性价比较高投资标的,其实在市场不明朗的时候,具备赚钱效应和一定程度的安全垫,这类投资者可以选择安全垫较厚的可转债,或者本身质地好、性价比较高的可转债。”

表:7月份以来涨幅超10%的可转债

制表:任世碧

(编辑 崔漫 上官梦露 策划 吴珊)

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号