本报记者 赵子强 见习记者 任世碧

12月13日晚间,证监会核发中国移动A股IPO批文,意味着中国移动回A日程渐近。今年8月份,证监会受理中国移动A股上市申请材料;11月4日,证监会审核通过中国移动上市。根据招股书,本次中国移动拟募集资金560亿元,成为近10年来A股最高IPO募资额。在A股新股募资总额排行榜中,中国移动募资额排行第五名。

对此,接受《证券日报》记者采访的冬拓投资基金经理王春秀表示,“中国移动是中国最大的电信运营商,也是全球网络和客户规模最大、盈利能力领先、市值排名位居前列的世界级电信运营商。截至2020年末,公司移动客户数和有线宽带客户数均位列全球电信运营商第一。2021年是IPO大年:一方面得益于监管机构通过修订上市规则来提升资本市场质量和融资效率以支持经济高质量发展,这为合格发行人带来很多机遇;另一方面,国内流动性充裕,无论是股票定价还是募资金额较海外市场都有明显优势,因此吸引了大量海外上市公司回到A股二次上市。”

中国移动预计2021年净利润不超1164.64亿元

据招股说明书披露显示,中国移动拟公开发行A股股份数量不超过8.457亿股,即不超过本次发行后公司已发行股份总数的3.97%(行使超额配售选择权之前)。中国移动本次发行上市初步询价时间为12月16日—12月17日,申购日期为12月22日。

中国移动于1997年10月份分别在纽交所和港交所完成首次公开发行并上市,目前公司已于2021年5月18日自纽约证交所退市。港股方面,截至12月14日收盘,中国移动月内下跌1.07%,报46.1港元,总市值为9439亿港元。

公司表示,截至9月30日,中国移动的客户总数达到9.56亿户,是全球用户最多的电信运营商。高于中国电信3.7亿户,以及中国联通3.16亿户;中国移动5G套餐客户达到3.31亿户,5G网络客户1.6亿户,盈利能力及业务规模居三大运营商榜首。

据招股说明书披露显示,中国移动2021年1月份-9月份营业收入6486.30亿元,较上年同期增长12.92%;归属于母公司股东的净利润869.62亿元,较上年同期增长6.63%。中国移动预计2021年度营业收入约为8448.77亿元至8525.58亿元,同比增长幅度约为10%至11%;归属于母公司股东的净利润约为1143.07亿元至1164.64亿元,同比增长约为6%至8%。

年内IPO募资总额超4700亿元创10年新高

今年以来,A股市场IPO保持活跃,上市新股数量和IPO募资金额继续保持增长态势。据同花顺数据显示,今年以来截至12月14日,共有466家公司登陆A股,年内IPO上市数量超2020年的401家新股公司,合计首发募资金额达4723.31亿元,创下10年新高,较2020年全年的4707.92亿元增长0.33%。近31年以来,A股年度IPO募资总额超过4000亿元的仅有4次,此前3次分别为2020年、2007年和2010年。

川财证券首席经济学家、研究所所长陈雳对记者表示,“随着全面注册制的稳步推进,以及北交所、科创板的落地,使得企业IPO总体数量明显回升,尤其是越来越多的中小企业,通过IPO获得资金平稳发展。从结构上来看,新能源、科技、医疗、信息、高端制造等板块最为集中。今年有一些企业主动撤单,在IPO过程中,中介机构的责任越来越大,市场对造假等违法行为也更加零容忍,在IPO数量大增的同时,上市质量也在不断提升。”

华辉创富投资总经理袁华明进一步补充道,“今年以来的A股IPO募资规模有可能能创历史新高:这一方面源自中国经济和资本市场的自然增长,但更主要是因为今年市场流动性宽裕,注册制和相关政策支持下更多的新能源、医药、半导体、电信和信息技术等代表国内产业结构发展方向的优质企业通过资本市场获取资金支持、加速发展。2022年全面注册制正式拉开帷幕,加上近期政策释放了稳增长和继续推动经济转型的信号,明年应该还是IPO发行数量和募资的大年。”

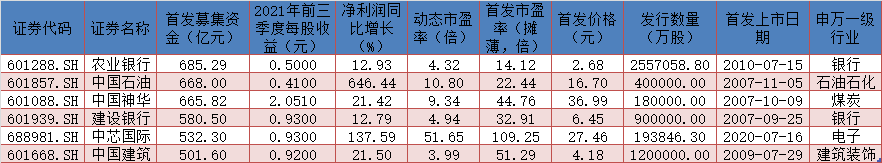

近31年以来A股新股发行募资额最高的当属农业银行的685亿元,其次是中国石油,募资额达到668亿元。中国神华紧随其后,募资额666亿元;建设银行募资额达581亿元,中国移动拟募资额560亿元。在A股新股募资总额排行榜中,中国移动募资额排行第五名。另外,中芯国际、中国建筑的募资额也都超过了500亿元。

中国移动本次发行如何定价、股价走势如何,备受市场关注。

对于发行价,安信国际证券认为,中国移动发行定价可能在1倍市净率左右。参考中国电信A股上市4.53元的定价,该价格与该公司每股净资产的价格相仿。考虑到各项因素的影响,如果中国移动A股上市的定价在1倍市净率左右的话,经计算公司招股价可能在52.9人民币—55.8元人民币左右。与当前港股价格有一定的溢价率。

袁华明认为,“中国移动在中国三大电信运营商中竞争力和资产质量最好,但是比较大的发行体量对定价或许会有一些压制。参照8月份中国电信的A股发行市盈率,结合当前中国电信A股和港股价格比例,以及中国移动的港股即期价格,中国移动发行价应该会在100元左右。”

表:近31年以来IPO募资超500亿元的公司一览

制表:任世碧

(编辑 才山丹 策划 张颖)

京公网安备 11010202007567号京ICP备17054264号

京公网安备 11010202007567号京ICP备17054264号